Земельный налог – обязательный платеж, который даже лица со статусом ИП будут платить в качестве физлиц.

Лихачёв Василий · 2021-06-02 19:27:04

- Земельный налог: что это такое

- Уплата земельного налога: актуальная ставка

- Ставка налога на землю для физических и юридических лиц

- Налог на землю: кто является плательщиками

- Земельный налог 2021: кто не платит

- Налогообложение земельных участков: налоговая декларация

- Срок уплаты земельного налога: налоговый период

- Просроченный земельный налог: чем грозит нарушенный срок уплаты налога

- Налог на земельный участок: способы оплаты

- Земельный налог для юридических лиц: куда его платить

- Комментарии

Земельный налог – обязательный платеж, который даже лица со статусом ИП будут платить в качестве физлиц.

Земельный налог: что это такое

Каждый гражданин, у которого есть участок, вынужден платить государству земельный налог. Рассматриваемый налог на землю платится каждый год. Плательщиками выступают лица, которые пожизненно владеют рассматриваемым участком, могут бессрочно им пользоваться, или в чью собственность рассматриваемая земля входит.

Налог на землю является местным. Его платят зависимо от условий, что приняты в регионе, где этот участок находится. В местном диапазоне рассчитывается ставка, сроки уплаты и льготы.

Уплата земельного налога: актуальная ставка

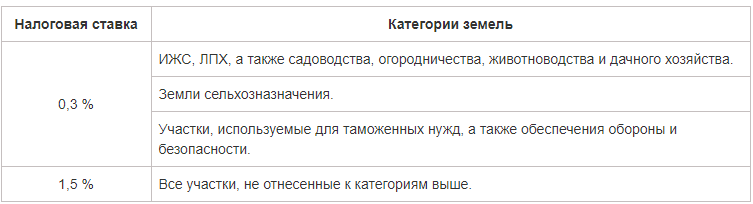

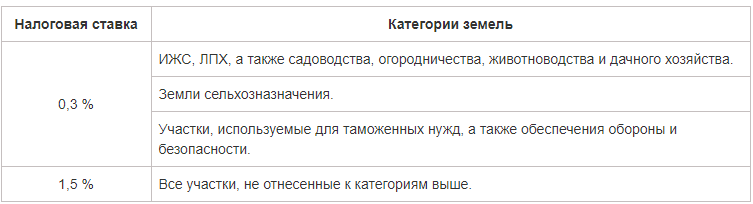

Земельный налог для физических лиц рассчитывается согласно актуальным ставкам. Они имеют прямую связь с тем, что предлагает муниципальный орган. Когда речь об участке земли, рассматриваемая ставка составляет любой процент, который не больше 0,3%. Но важно, чтобы участки соотносились к одной из рассматриваемых категорий:

- Являлись сельскохозяйственными землями. То есть, входят в состав зон, что считаются сельскохозяйственными, расположены в населенных пунктах, где многие занимаются сельхоз работами или производством в рассматриваемых направлениях.

- Заняты жилищным фондом, инженерной инфраструктурой, жилищно-коммунальными комплексами. Причем эти участки могут быть купленными или предоставленными. Важно чтобы они были получены для строительства жилья, а не для коммерческих целей. Если это не так, ставки могут поменяться.

- Территории, что не используются в предпринимательстве. Например, владельцы используют их для разработки собственного подсобного хозяйства, выращивания садовых или огородных культур.

- Земель, оборот которых ограничен для обеспечения потребностей обороны и безопасности государства.

Федеральный налог для остальных территорий составляет 1,5%. Могут устанавливаться дифференцированные налоговые ставки, что зависят от категории, куда входит территория, и как она будет использоваться. При этом земельный налог остается без изменений, если налогоплательщик заключил соглашение СЗПК, поощряющее капиталовложения.

Тогда ставка для них не меняется, пока действует договоренность. Главное чтобы информация о рассматриваемой договоренности была внесена в базу СЗПК.

Ставка налога на землю для физических и юридических лиц

Налог на землю: кто является плательщиками

Налог на земельный участок должны платить все физлица, при условии, что земля, на которую они платят государству деньги, находится в их владении на следующих основаниях:

- По праву собственности;

- По праву пользования (при условии, что оно постоянное и бессрочное);

- По праву пожизненного владения наследуемого характера.

Они могут иметь свои льготы, но полностью освободиться от налога не получится.

Земельный налог 2021: кто не платит

Федеральный налог предусматривает определенные льготы, согласно которым от обременения будут освобождены следующие территории:

- Владения, что входят в лесной фонд, считающиеся национальным парком или природным заповедником;

- Места, где проходит федеральный автобан и другие автодороги;

- Собственность Вооруженных сил России (в том числе военные суда), а также территории судостроительных компаний и водных фондов;

- Земли, на которых размещены религиозные общины и культовые сооружения;

- Места, где расположены многоквартирные сооружения и инвалидные дома.

Любой объект рассматриваемого типа может обойтись без финансовых обременений в виде налога.

Налогообложение земельных участков: налоговая декларация

Если вам нужно получить декларацию 2024 года за 2024 налоговый период, тогда это может быть проблематичным, потому что такие декларации пока не выдаются. Декларацию за земельный налог для юридических лицза 2024 год можно получить, ориентируясь на место регистрации компании. Достаточно обратиться в местный налоговый орган.

Там же можно узнать, какие льготы вам полагаются.

Срок уплаты земельного налога: налоговый период

Суть земельного налога в том, чтобы вовремя пополнить казну государства. Сделать это нужно до определенного времени после истечения налогового периода. В данном случае это 1 декабря следующего года после того, как предыдущий налоговый период закончился.

Просроченный земельный налог: чем грозит нарушенный срок уплаты налога

Уплата земельного налога должна проходить в обозначенный срок. Не является исключением земельный налог для юридических лиц. Организация должна платить государству, согласно поставленным требованиям.

Если срок уплаты налога нарушен, приходится ждать последствий – взыскания пени. Она начисляется за каждый просроченный день, повышая сумму долга.

Если просрочка появилась по итогам года, за земельный налог придется ещё и штраф платить. Когда ошибка была неумышленной, штраф составит 20% от самого налога, а если предумышленная, тогда придется заплатить 40%. И никакие льготы в этом случае не помогут.

Налог на земельный участок: способы оплаты

Земельный налог можно заплатить в банке, воспользовавшись личным кабинетом. Также можно сделать транзакцию через платформу Госуслуг. База Налоговой инспекции содержит информация о том, начислен налог или нет.

Это поможет избежать неприятностей, если средства почему-то не поступят. И совсем не обязательно дожидаться, когда наступит крайний срок начисления.

Земельный налог для юридических лиц: куда его платить

Вне зависимости от того, есть у вас льготы или нет, уплату следует выполнять в налоговом органе, область деятельности которого распространяется на оговариваемый земельный участок. Когда компания располагает несколькими участками в разных уголках страны, платить налог нужно по такому же принципу. То есть, на каждый участок отдельно и по местному тарифу.

Уплата земельного налога на физических лиц в 2024 году

Земельный налог в 2024 году немного изменился. Причем не только на федеральном, но и на региональном уровне. Потому владельцы земли должны ознакомиться с актуальными условиями и нормами внесения рассматриваемого налога.

В частности, разобраться, что говорит Налоговый кодекс. А также важно принимать во внимание, что на эту тему слышно, когда идет речь о муниципальных актах. Таким образом получается, что платить земельный налог придется по новым правилам, даже если купите земельный участок в другом районе вашей же области.

Кем производится уплата земельного налога

Прежде чем паниковать на тему новых налоговых правил для земельных участков, следует определиться, кто должен платить физический налог. Вносить средства могут как юридические лица (организации, владеющие землей), так и физическиелица. Земельный налог для физических лиц в 2024 году касается граждан, которые являются собственниками земли на основании нескольких прав:

- Имея право собственности на физический земельный участок. То есть, лицо – единственный владелец земли.

- Лицо обладает правом пользования участком на бессрочной основе.

- Лицо является владельцем права наследуемого владения (пожизненного характера).

А вот арендаторы или физические лица – люди, которым земля досталась на правах временного пользования (в том числе безвозмездного) налог не грозит.

Начисление земельного налога

Придется платить земельный налог 2024 года, если у вас есть сформированный земельный участок, и он поставлен на кадастровый учет в Росреестре. Но если участки, на которые земельный налог начислять не будут:

- Физический участок принадлежит лесному фонду;

- Земли, что были ограничены в обороте или вообще сняты с него;

- Земли, что являются общим имуществом многоквартирного дома;

- Территории, относящиеся к категории культурного наследия;

- Территории, где находятся водные объекты, что являются государственной собственностью.

Эти земли не могут считаться частной собственностью, поэтому налог на них не распространяется. Не важно, физическое лицо на них претендует или юридическое.

Ставки земельного налога

Налог на земельный участок в 2024 году зависит от ставки. Ставка должна быть утверждена муниципальными властями, но она не может быть выше 0,3% кадастровой цены физической территории. Поэтому земельный налог и кадастровая стоимость взаимосвязаны. Но ограничение касается не любой земли, а только участков некоторых типов:

- Что находятся в ограниченном обороте из-за использования их в таможенных нуждах или в обороне.

- Имеющие сельскохозяйственное назначение (сельхозпроизводство).

- Находятся в жилищном фонде, инфраструктуре ЖКХ и т.п.

- Участки, что предназначены под личное подсобное хозяйство, садоводство, дачи и не только.

Если земельный участок не находится в этих исключительных категориях, налоговая ставка по которым происходит по сниженным тарифам, продажа с налогом не должна превышать 1,5% стоимости, внесенной в кадастровый учет. Хотя местные власти часто прибегают к процедуре дифференцирования ставок, зависимо от того, где расположена земля и какова цель её использования.

Как рассчитывается земельный налог

Налог с продажи земельного участка в 2024 году или любой другой налог, связанный с землей можно рассчитать с помощью специального калькулятора. Размер налога организации должны рассчитать сами, а вот физические лица могут не переживать – за них эту процедуру выполнят в отделении ИФНС.

Срок оплаты земельного налога

Уплата земельного налога в 2024 году и её порядок указан в нормативных актах по месту, где находится физический участок земли. Внести деньги нужно до 1 декабря следующего после отчетного года.

Рост земельного налога

На 2024 год все ещё действует физический коэффициент, с помощью которого ограничен рост налога на уровне 10% от стоимости её продажи, зафиксированной в предыдущем году. Правда в данном случае не принимаются в расчет участки, где используется повышенный кадастровый коэффициент (участки с несвоевременной застройкой). Земельный налог будут перерасчитывать, но если сумма, что налогоплательщик уплатил ранее, будет больше перерасчета, перерасчет не выполнят.

Как пенсионеры могут получить налоговые вычеты с 2024 года

Налоговые вычеты — хороший способ вернуть себе существенную часть расходов на покупку недвижимости, оплату медицинских услуг, образовательных услуг и т. д. Распространено заблуждение, что претендовать на налоговые вычеты могут только работающие граждане, с доходов которых удерживается НДФЛ. Но на самом деле оформить налоговый вычет вправе и работающие пенсионеры, а в некоторых случаях — и неработающие. С 2024 года законодательство по этому вопросу несколько изменилось.

Рассмотрим, на какие налоговые вычеты могут претендовать российские пенсионеры в 2024 году.

- Оплата лечения и занятий спортом

- Вычет за приобретение жилья

- Как пенсионерам получать вычеты в 2024 году

- Итоги

Оплата лечения и занятий спортом

НК РФ предусматривает ряд социальных налоговых вычетов (ст. 219 НК РФ), которыми могут воспользоваться в т. ч. и пенсионеры, при условии что они имеют доходы, облагаемые НДФЛ.

Например, это вычеты на оплату:

- медицинских услуг;

- лекарств по рецепту;

- образования в очной форме;

- физкультурно-оздоровительных услуг.

ОБРАТИТЕ ВНИМАНИЕ! Право на вычет по медуслугам возникает только в том случае, если оплаченная услуга включена в Номенклатуру медуслуг, утвержденную приказом Минздрава РФ № 804н от 13.10.2017. К медицинским относятся в том числе и санаторные процедуры (грязелечение, лечебные ванны, минеральные воды и т. д.).

Для получения вычета по оплате лекарств потребуется только рецепт, никаких дополнительных отметок для налоговой на него проставлять не требуется (письмо ФНС 10.02.2020 № БС-3-11/937@).

Для получения вычета по физкультурно-оздоровительным услугам нужно убедиться, что спортивная организация — поставщик услуг включена в специальный перечень, опубликованный на сайте Минспорта РФ (minsport.gov.ru).

Как и в случае с работающими гражданами, пенсионеры могут получить вычет за счет подоходного налога, который ранее был перечислен за них в бюджет. Поэтому в основной массе на вычет могут претендовать пенсионеры, которые продолжают официально работать по трудовому договору или договору гражданско-правового характера.

Что касается неработающих пенсионеров, то в общем случае права на получение вычета они не имеют. Но есть исключения:

- Пенсионер официально сдает недвижимость и платит в бюджет НДФЛ.

- Пенсионер продал недвижимость и получил прирост стоимости, с которого уплатил в бюджет НДФЛ.

- Пенсионер получил проценты по банковским вкладам, с которых удержан НДФЛ (письмо Минфина от 07.09.2021 № 03-04-05/72373).

- Расходы на лечение, лекарства и т. д. оформлены на совершеннолетнего ребенка пенсионера, за которого уплачивается НДФЛ. Так пенсионер получит вычет косвенно.

- У пенсионера есть работающий супруг. В этом случае неважно, на чье имя выписаны платежные документы (письмо ФНС от 16.02.2021 № БС-4-11/1916@).

Обо всех льготах для пенсионеров, в том числе налоговых, рассказали эксперты «КонсультантПлюс». Если у вас нет доступа к К+, получите его бесплатно на временной основе.

Вычет за приобретение жилья

Работающий пенсионер или пенсионер, имеющий работающего супруга, либо пенсионер, уплачивающий НДФЛ по иным основаниям, может вернуть налог за покупку и строительство жилья, а также за проценты по ипотеке.

При этом вернуть налог можно за три года, предшествующих покупке жилья. Если пенсионер вышел на пенсию недавно, а перед этим работал и платил НДФЛ, то можно воспользоваться этим вычетом, даже если сейчас НДФЛ он не платит.

Так, при выходе на пенсию в 2021 году и покупке жилья в том же году вычет можно получить за 2019-2021 годы (п. 10 ст. 220 НК РК).

Для облегчения процедуры ИФНС высылает налогоплательщикам (в т. ч. пенсионерам) уведомления в Личный кабинет в том случае, если они имеют право на имущественный вычет. Уведомления рассылаются на следующий год после покупки недвижимости, но только в том случае, если расчет за недвижимость проводился через банк, с которым у налоговой есть соглашение. Список таких банков можно уточнить на сайте ФНС.

Этот вариант избавляет налогоплательщика от сбора документов — налоговая всё получит от банка.

- покупка жилья — до 260 тыс. руб.;

- выплаченные проценты по ипотеке — до 390 тыс. руб.

Пошаговая инструкция о переносе на прошлые годы остатка имущественного вычета пенсионерами есть в системе «КонсультантПлюс». Получите бесплатно доступ к К+ на временной основе и переходите к разъяснениям экспертов.

Как пенсионерам получать вычеты в 2024 году

С 2024 года у российских пенсионеров есть два варианта получения вычета.

Первый вариант — стандартная подача документов и декларации в ИФНС (личная явка или через кабинет на сайте ФНС), на следующий год после оплаты расходов.

Второй вариант — через работодателя. Для этого в ИФНС нужно подать заявление и документы в том же году, когда были оплачены медуслуги. После проверки ИФНС даст распоряжение работодателю перестать удерживать из зарплаты работающего пенсионера НДФЛ до исчерпания суммы вычета.

Итоги

Работающие пенсионеры или пенсионеры, имеющие работающего супруга, а также те, кто платит НДФЛ в бюджет по иным причинам, имеют право на социальные вычеты. А те пенсионеры, кто официально работал до выхода на пенсию, имеют право на вычет за покупку недвижимости. Для получения вычета нужно обратиться в ИФНС.

Сумма будет перечислена на счет в банке, либо прекратится удержание НДФЛ с зарплаты работающих пенсионеров.

О новостях пенсионного законодательства узнайте в нашей рубрике «Пенсии».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Льготы пенсионерам в Москве в 2024 — какие положены, перечень льгот: налоги, на лекарства, военным

Государство обеспечивает своим гражданам, которые достигли пенсионного возраста, всестороннюю поддержку, в виде социальных выплат, частичная компенсация за услуги ЖКХ, проезда в городском транспорте без оплаты и других льготных преимуществ.

Помимо государственной помощи, существует также региональная, которая предоставляет свои льготы пенсионерам Москвы, включая дополнительные виды помощи и преимуществ неработающим людям пенсионного возраста.

Законодательная база

Неработающих по старости людям, предоставляются различные льготные преимущества, которые зафиксированы в государственных и региональных правовых актах.

Заявление по получение пособия могут подать пенсионеры, доход которых мал, инвалиды и военные, что ушли на пенсию, отслужив достаточное количество лет, или другой обозначенной законом причине.

Государство опирается на определенные постановления:

- Жилищный Кодекс РФ (ст. 159 и 160 ЖК РФ) – закон о льготах на квартиру (скидка на проплату жилищно-коммунальных услуг);

- Приказ Минздрава РФ №225 от двадцать второго ноября две тысячи четвертого года, что собрал в себе список льгот, предоставляемых для пенсионеров;

- Постановление Департамента здравоохранения в Москве №914 от двадцать второго октября две тысячи четырнадцатого года, устанавливающий пенсионеру список льгот на медицинские услуги;

- Государственный закон №5 «О ветеранах»;

- Постановление фонда социального страхования №07 44ШШ от девятого февраля тысяча девятьсот девяносто шестого года, описывающее право на льготное лечение ветеранам военных действий в санаториях и курортах (предоставление десятипроцентной скидки на путевки с первого октября до тридцатого апреля);

- Правительственное постановление №761 от четырнадцатого декабря две тысячи пятого года, в котором зафиксирован список пособий, положенных ветеранам военных действий, а также зафиксированы необходимые для получения документы.

Льготы после поправки в законодательных проектах

Последней из наиболее значительных поправок стал закон об отмене московским пенсионерам права бесплатного проезда в городском метрополитене.

Причиной тому послужила большая себестоимость по проезду для властей Москвы, сумму которой правительство должно возмещать перевозчику, предоставляющему бесплатные услуги, за право пользования пенсионерами столицы и Московской области городским метрополитеном без оплаты.

Согласно подсчетам, ежегодная сумма на возмещение услуг перевозки определенных категорий граждан, составила около четырех миллиардов рублей.

Властями столицы рассматриваются варианты о введении специальных купонов на бесплатные поездки, которые получат пенсионеры, рассчитанные на десять поездок без оплаты за проезд в любых видах городского, или областного транспорта.

Однако, данная поддержка москвичам пока не осуществляется, так как ежемесячная выдача купонов на проезд, требует изначального выделения из столичной казны около трёх миллиардов рублей.

Выделение такой суммы из бюджета города пока что невозможно.

В каком возрасте можно получить удостоверение пенсионера?

Законодательные документы Российской Федерации гласят, что пенсионному удостоверению соответствуют следующие граждане:

- Мужчины – по достижению шестидесятилетнего возраста;

- Женщины – по достижению возраста в пятьдесят пять лет.

Для того чтобы получать пенсионные выплаты в Москве требуется обратиться с требуемым пакетом документов в пенсионный фонд.

Какие льготы положены пенсионерам в Москве?

Пенсионная индексация, проводимая достаточно часто применяется властями для выравнивания ситуации в стране.

Большинство из пенсионеров, в том числе и московские, болезненно ощущают удар по своему бюджету, в связи с постоянно прогрессирующей инфляцией, ростом цен и экономическим кризисом.

Поддержка пенсионера осуществляется как на государственном, так и на региональном уровне.

Федеральная поддержка осуществляется по всей территории Российской Федерации, вне зависимости от города проживания. Региональные льготы являются местными и распространяются только на жителей Москвы и области.

Все разновидности помощи подразделяются на следующие виды:

- Субсидии на оплату коммунальных платежей и услуг ЖКХ (оплате квартиры);

- Адресная соц. помощь, которая предоставляется для безработных нуждающихся пенсионеров;

- Льготные преимущества при передвижении на общественном транспорте города, врачебном лечении и приобретении медикаментов, а также приобретении путевок в санатории и курорты;

- Налоговые поблажки для столичных пенсионеров.

Все преимущества, которые предусмотрены пенсионерам москвичам, приведены в таблице ниже.

| Государственные льготы | Льготные преимущества для пенсионера г. Москва |

|---|---|

| Пенсия, которая выплачивается каждый месяц, и регулируется зависимо от особого статуса граждан (ветераны боевых действий и ВОВ, обороны столицы) | Освобождение от платы налога на строение помещения, или здания |

| Отсутствие платы налогов при приобретении квартиры | Региональная доплата к пенсионным выплатам, для достижения суммы выплаты прожиточного минимума (для столицы – 12000 рублей). Доплата производится, если гражданин прописан на территории столицы более 10-ти лет |

| Отсутствие платы отдельных видов налогообложения – НДФЛ и налог на имущество | Адресная материальная, социальная и продовольственная помощь |

| Скидки на коммунальные платежи, частичные компенсации взносов за капремонт многоквартирного дома | Социальная защита и компенсации за отдельные услуги |

| Льготные преимущества при приобретении лекарственных препаратов, согласно постановленному законодательством списку препаратов | Обслуживание врачами на дому без оплаты (при условии, что неработающий пенсионер не может посетить больницу по состоянию здоровья) |

| Отсутствие платы за услугу вывоза мусора | |

| Субсидия на оплату телефона | |

| Социальные программы по стоматологической помощи | |

| Бесплатная поездка раз в год на санаторно-курортный отдых, в соответствии с заболеваниями |

Льготные преимущества пенсионерам Москвы в 2024 году

Помимо социальной пенсии, получаемой ежемесячно, пенсионерам Москвы предоставляется достаточно широкий спектр услуг, которыми они могут пользоваться бесплатно, либо со скидкой.

Врачебное обслуживание и скидки на медикаменты

Новое постановление правительства столицы значительно расширило границы льготных медицинских услуг в 2018 году.

Также, человек, который находится на пенсии, может получать льготные мед. препараты, в соответствии со списком лекарств, установленных законодательными органами Москвы. Точный список препаратов можно узнать у лечащего доктора.

При покупке дорогостоящего лекарственного средства, столичный житель может раз в год компенсировать денежные затраты, обращаясь в фонд социальной поддержки, расположенный по месту проживания.

Людям престарелого возраста, с имеющимся удостоверением пенсионера, предоставляются следующие привилегии:

- Бесплатная медицинская помощь без очереди в местных больницах;

- Индивидуальные виды социальной помощи;

- Частичная, или полная компенсация за приобретенные технические средства для реабилитации пенсионера;

- Возмещение стоимость зубных протезов, которые делались в госучреждениях;

- Скидочная льгота в аптеках столицы.

Льготы на проезд для пенсионеров

Данная категория людей может передвигаться по Москве бесплатно на автобусах, троллейбусах, трамваях и метро.

Такие льготные преимущества предоставляются исключительно при получении карты москвича, либо проездного, который можно получить в фонде социальной защиты.

Важно, что для его оформления требуется московская прописка.

Для оформления проездных требуется обратиться в РУСЗ Москвы, имея на руках перечень документов, которые можно узнать по телефонам данной организации.

Налоги для московских пенсионеров

В случае если гражданин пенсионного возраста продолжает осуществлять официальную трудовую деятельность и приобретает недвижимость, его освобождают от налогообложения на квартиру.

Также, оформить данную льготу можно, если квартира приобретена не более чем три года назад, при наличии документов на недвижимость.

Скидки на оплату жилищно-коммунальных услуг

Правительство Москвы предоставляется пенсионерам скидки на ЖКХ, если сумма платежей составляет от трёх до десяти процентов от его прибыли.

Размерность частичной компенсации просчитывают индивидуально, учитывая размерность пенсионных выплат, проплат по коммунальным услугам, и может пересматриваться каждые шесть месяцев.

Добавка к государственной пенсии в Москве

Если гражданин пенсионного возраста получает государственную пенсию, что не достигает уровня прожиточного минимума, то ему полагаются каждый месяц материальные компенсации.

Сумма пенсии, вместе с доплатой, должна быть на уровне прожиточного минимума – так определяется пенсионер с минимальной пенсией.

Чтобы получить такую доплату, гражданину требуется обратиться в местные органы управления, и предоставить им сведения о том, что сумма выплачиваемой пенсии меньше прожиточного минимума (ПМ).

На 2018 год уровень ПМ составил 11.550 тыс. руб. для столицы и 9.150 тыс. руб. для области.

Компенсация за пользование телефоном

Люди пожилого возраста, у которых имеется удостоверение пенсионера Москвы, могут претендовать на компенсацию услуг стационарного телефона в размере ста девяноста рублей. Чтобы оформить такую скидку, нужно подать соответствующее заявление.

Преимущества при налогообложении

Правительство освобождает пенсионеров столицы от выплат следующих налогов:

- НДФЛ – пенсионные выплаты и другие источники доходов пожилого человека не облагаются налогами;

- Земельный налог – от него освобождаются инвалиды, ветераны Великой Отечественной войны и ликвидаторы чернобыльской катастрофы;

- Транспортный взнос – при мощности авто менее ста лошадиных сил, либо лодки менее пяти лошадиных сил;

- Налог на недвижимость – пенсионер освобождается от налога, если стоимость недвижимости составляет не более 200.000.000 рублей.

Выплаты особым категориям граждан

Государственными и региональными властями предусмотрены особые условия для отдельных категорий граждан, достигших пенсионного возраста. Льготные преимущества таких граждан отличаются от обычных пенсионеров.

Особенные условия предоставляются следующим категориям граждан:

- Инвалиды, по возрасту достигшие пенсии;

- Граждане с военными пенсиями;

- Одинокие люди;

- Заслуженные ветераны труда.

Условия для пенсионеров с инвалидностью

На текущий год пенсионерам Москвы предусмотрены следующие условия для граждан, которые предоставляют справку об инвалидности:

- Отсутствие налогообложения на виды имущества;

- Бесплатные путевки в курорты и санатории;

- Особенная региональная прибавка к пенсии;

- Бесплатный проезд.

Льготные условия для военных на пенсии в Москве

Люди, которые служили в военных силах, имеют особенные условия для льгот, даже если они еще не достигли пенсионного возраста:

- Бесплатные путевки в санаторно-курортные базы;

- Субсидии на коммунальные услуги (только для пенсионеров);

- Могут устроить ребенка в детсад, или другое детское дошкольное учреждение в срок до тридцати дней с момента подачи заявления на прием;

- Освобождение от налога на землю, транспорт и имущество;

- Бесплатный проезд в транспорте Москвы и области.

Что положено одиноким и малообеспеченным?

Граждане Российской Федерации, которые имеют неработающий статус, живут сами, не ощущая помощи родственников, могут рассчитывать на следующие условия:

- Бесплатное изготовление и установка протезов для зубов;

- Адресная помощь по закупке продуктов, бытовых веществ и медикаментов;

- Предоставление скидки на коммунальные платежи и капремонт. Пенсионеры старше семидесяти лет могут рассчитывать на компенсацию в сто процентов;

- Предоставление ритуальных услуг со скидкой;

- Оформление помощи сиделок, для тех пенсионеров, которые не могут обслуживать себя сами.

Льготы ветеранам труда

Для тех граждан пенсионного возраста, что активно работали и имеют большой трудовой стаж, государство предоставляет особенные условия, на которые можно рассчитывать, только если имеет стаж работы более сорока лет:

- Безоплатный проезд на любом транспорте, кроме маршруток и такси;

- Скидки на коммунальные платежи до пятидесяти процентов;

- Льготные услуги стоматологов в городских клиниках;

- Доплата до прожиточного минимума в Москве;

- Скидки на медикаменты и врачебную помощь;

- Возмещение скидки в денежном эквиваленте, если гражданин отказывается от неё;

- Для продолжающих работать, предоставляется право на отпуск в две недели (неоплачиваемый).

Как оформить бесплатный проезд и пенсионное удостоверение?

Первое, что следует сделать, так это оформить удостоверение пенсионера, так как оно потребуется для оформления налоговых льгот.

Данное удостоверение содержит в себе вид пенсионных выплат, лицевой счет, группу инвалидности и продолжительность действия документа.

Для оформления удостоверения пенсионера требуется обратиться в Пенсионный фон со следующим списком документации:

- Паспорт;

- Трудовая книга (могут потребовать выписку);

- СНИЛС;

- Брачное свидетельство;

- Свидетельства о рождении детей;

- Документ с места работы;

- Справки с образовательного учреждения;

- Банковские документы, указывающие на открытие счета, на который и будут начисляться выплаты;

- Фотография 3х4;

- Заявление.

Пенсионный фонд вправе потребовать другие разновидности документов, зависимо от индивидуальной ситуации. Для получения полного списка документов, обращайтесь в ближайший ПФ.

Для оформления пенсионных выплат требуются следующие действия:

- Обратиться в органы соцзащиты;

- Заполнить заявление на пенсию;

- Подготовить оригиналы и копии необходимых документов;

- Паспорт;

- Выписка из паспортного стола, свидетельствующая о прописке;

- Пенсионное удостоверение;

- Если имеется группа инвалидности, требуется справка о присвоении;

- Документы, указывающие на тяжелое материальное состояние.

Окончательное решение в назначении и размерности выплат производится в течение одного календарного месяца.

Заключение

На сегодняшний день, большинство людей пенсионного возраста, практически нуждается в пенсионных выплатах.

Высокая себестоимость проживания в Москве привела к тому, что правительство столицы ввели новые дополнительные региональные льготы для пенсионеров с московской пропиской, помимо общегосударственных.

Для получения выплат требуется пройти процедуры по оформлению всей необходимой документации. За более точным списком документов и для уточнения всех нюансов обращайтесь в местные Пенсионные фонды, либо по номерам горячих линий.